浏览易车国际站

您是否想浏览中国自主品牌出口车型,可以为您切换到易车国际站。

179

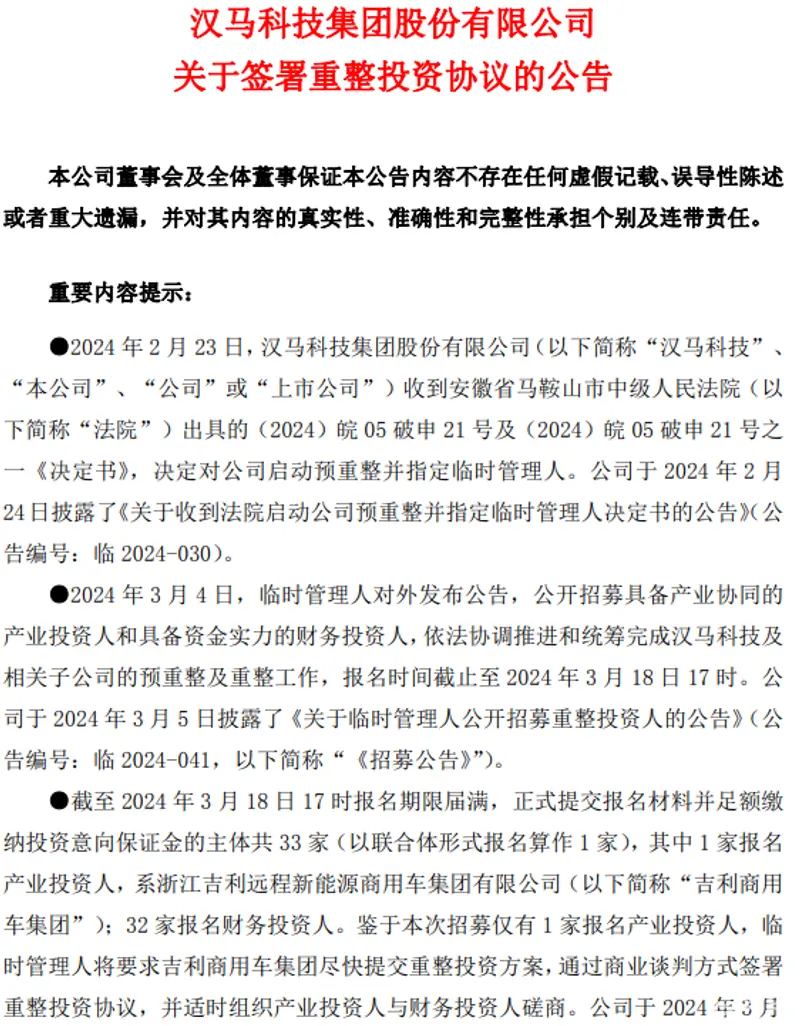

11月8日晚间,汉马科技集团股份有限公司发布关于签署重整投资协议的公告。公告显示,2024年11月8日,临时管理人、吉利商用车集团与公司签署了重整投资协议;

同日,临时管理人、吉利商用车集团、公司与中国银河资产、中国信达江西、中国长城安徽广州资、广州资产、招商平安资产、陕西财控、外贸信托、国民信托、广发粤财粤民投联合体、晨星海纳联合体、博雅春芽、榆焱慧言联合体等12家财务投资人分别签署了重整投资协议。

重整投资协议主要内容

(一)与产业投资人吉利商用车集团签署重整投资协议主要内容

1、协议各方

甲方:汉马科技集团股份有限公司临时管理人

乙方:浙江吉利远程新能源商用车集团有限公司

丙方:汉马科技集团股份有限公司

2、重整投资安排

(1)投资目的

乙方系汉马科技现有控股股东,有意进一步通过重整投资,与债权人共同努力,化解上市公司风险,提升上市公司持续发展能力;最大程度地保护全体股东、债权人、员工等各方的利益。

(2)投资标的

通过本次重整投资,按本协议和重整计划规定的条件,由重整投资人及其指汉马科技集团股份有限公司定主体(如有)取得汉马科技约515,385,607股转增股票,占重整后汉马科技总股本的比例约32.15%。

(3)投资形式

乙方以自身名义独立报名产业投资人。乙方及其指定的员工主体、财务投资人等全部重整投资人将受让部分转增股票。其中:

i)乙方以3.00元/股的价格,出资金额约391,156,821.00元,受让转增股票数量约130,385,607股。重整后乙方持有汉马科技的股权比例原则上不低于19.98%。乙方承诺自根据重整计划取得转增股票之日起,原本持有的股票及新取得的转增股票在36个月内不转让或者委托他人管理。ii)乙方指定的员工主体以3.00元/股的价格,出资金额60,000,000.00元,受让转增股票数量20,000,000 股。如员工主体出资金额不足60,000,000.00元,则不足部分由乙方以同等价格出资认购并受让对应股票,或由乙方指定主体受让。员工主体自根据重整计划规定取得转增股票之日起12个月内不转让或者委托他人管理,在12个月至24个月内转让转账股票的数量不超过其持有转增股票数量的50%。员工主体可以通过个人或组建包括但不限于公司、合伙企业、资管计划、信托计划等监管允许的方式实施投资。

iii ) 乙 方 指 定 的 财 务 投 资 人 以3.60元 / 股的价格,出资金额1,314,000,000.00元,受让转增股票数量365,000,000股。财务投资人自根据重整计划取得转增股票之日起12个月内不转让或者委托他人管理。单家财务投资人持股比例不超过重整后汉马科技总股本的5.00%。具体各方将通过另行签订财务投资协议予以明确。

(4)投资对价

重整投资人为实现投资目的提供的对价,即受让转增股票的条件包括:

i)全部重整投资人将提供总额合计约1,765,156,821.00元的重整投资款。重整投资款将按照本协议和重整计划规定的安排使用。

ii)重整后,乙方将根据汉马科技的经营需要,提供多种形式授信支持以及日常关联交易中货款及时支付或给予账期等方式,金额不超过30亿元,支持保障汉马科技运营稳定;同时,还将继续向汉马科技提供研发、生态建设投入、生产经营等综合赋能支持,全面改善提升汉马科技的盈利能力,提高上市公司质量,发展新质生产力。

3、重整投资款和保证金的金额及支付

(1)重整投资款

自法院裁定批准重整计划之日起3日内,乙方及其指定的员工主体、财务投资人等全部重整投资人应支付全部重整投资款约1,765,156,821.00元。

(2)保证金

乙方应自本协议签订之日起3日内,向甲方支付其应支付重整投资款的20%作为本协议项下的履约保证金,即约78,231,364.20元。乙方已支付的投资意向保证金原则上直接转为履约保证金的一部分(无息);自法院裁定批准重整计划之日起,履约保证金自动(无息)转为重整投资款的一部分;除非乙方不作此要求而另行足额支付。

4、违约责任

若任意一方违反本协议约定的义务和承诺,守约方有权要求违约方在合理期限内纠正,并要求违约方赔偿因其违约给守约方造成的实际损失。

5、协议生效条件

本协议自各方加盖公章并经法定代表人(负责人)或其授权代表签字之日起成立并生效。

本协议生效后,若法院指定甲方继续担任重整管理人的,本协议继续有效,本协议项下甲方的全部权利与义务由汉马科技集团股份有限公司管理人承接;若法院另行指定重整管理人的,各方应尽最大努力促使重整管理人签订补充协议,承接本协议项下甲方的全部权利与义务。

(二)与财务投资人签署重整投资协议的主要内容

1、协议各方

甲方:汉马科技集团股份有限公司临时管理人

乙方:浙江吉利远程新能源商用车集团有限公司

丙方:汉马科技集团股份有限公司

丁方(各财务投资人分别签署):中国银河资产、中国信达江西及其指定主体、中国长城安徽、广州资产、招商平安资产、陕西财控资产、外贸信托、国民信托、广发粤财粤民投联合体、晨星海纳联合体、博雅春芽、榆焱慧言联合体

2、重整投资安排

(1)投资目的

丁方系作为财务投资人参与本次重整投资并获得相应转增股票,成为参股股东。

(2)投资标的及对价

为达成本次重整投资的投资目的,丁方拟按本协议约定的条件即支付重整投资款,取得汉马科技转增股票,入股价格均为3.60元/股。各财务投资人受让转增股票的数量及需支付的重整投资款金额如下表所示:

(3)投资形式

i)本协议签订后,丁方有权指定其他方作为直接投资主体,如该指定主体未能按照本协议约定履行义务,丁方将承担该指定主体在本协议项下的义务。如果丁方或其指定主体经甲方催促仍未能按期履行义务,乙方有权另行指定财务投资人。

ii)丁方及丁方指定主体承诺自根据重整计划取得转增股票之日起12个月内不转让或者委托他人管理。

iii)丁方及丁方指定主体承诺不与汉马科技构成主营业务上的直接或间接竞争关系,不会限制上市公司正常的商业机会和发展,不会对上市公司的业务开展及股东的利益产生不利影响。

iiii)丁方及丁方指定主体不取得或不谋求重整后汉马科技的控制权,亦不会通过与其他财务投资人或汉马科技的其他股东构成一致行动的方式谋求控制权,锁定期届满后也不会将所持股票通过大宗交易或协议转让的方式转让给与汉马科技经营同类业务的任何企业法人、非法人组织或个人。

3、重整投资款和保证金的金额及支付

(1)重整投资款

自法院裁定批准重整计划之日起3日内,丁方或其指定主体应一次性支付应付的全部重整投资款。

(2)保证金

丁方应自本协议签署之日起3日内,向甲方支付其应支付重整投资款的20%作为本协议项下的履约保证金。丁方已支付的投资意向保证金原则上直接转为履约保证金的一部分(无息);自法院裁定批准重整计划之日起,履约保证金自动(无息)转为重整投资款的一部分;除非丁方不作此要求而另行足额支付。

4、违约责任

若任意一方违反本协议约定的义务和承诺,守约方有权要求违约方在合理期限内纠正,并要求违约方赔偿因其违约给守约方造成的实际损失。

5、协议生效条件

本协议自各方加盖公章并经法定代表人(负责人)或其授权代表签字之日起成立并生效。

本协议生效后,若法院指定甲方继续担任重整管理人的,本协议继续有效,本协议项下甲方的全部权利与义务由汉马科技集团股份有限公司管理人承接;若法院另行指定重整管理人的,各方应尽最大努力促使重整管理人签订补充协议,承接本协议项下甲方的全部权利与义务。

重整投资人受让股票对价的定价依据、资金来源及合理性

本次资本公积转增股票的受让价格系通过公开征集方式招募重整投资人,并经各主要利益相关方综合考虑了其投资风险、参与重整及后续经营中需承担的责任义务和享有的权利,以及公司重整资金需求和同类重整案例中股票受让价格等因素,经过多轮充分协商谈判、市场化竞价而形成。

根据重整投资协议,重整投资人以现金方式认购转增股票,认购资金来源为自有或自筹资金等。

本次重整投资人支付的对价是公司重整计划的一部分;重整计划将以重整投资协议为基础,兼顾债权人、公司和中小投资者等各方合法利益制定,经过债权人会议、出资人组会议审议通过,并在法院裁定批准后执行。重整投资人受让转增股票所支付的对价是综合对价,将用于支付重整费用、共益债务、清偿债务、补充上市公司流动资金等。通过本次重整,公司沉重的债务负担得以化解,资产负债结构得到优化,资金实力得到增强。而公司一旦破产清算,出资人权益基本归零,公司股票将直接被终止上市,中小投资者将面临重大损失。本次重整成功后,在重整投资人的支持下,上市公司将根据届时情况申请撤销退市风险警示,公司经营情况有望进一步恢复和改善,有利于公司质量的提升和中小股东利益的维护。因此,本次重整中重整投资人受让股份的价格具有合理性和公允性,不存在损害公司及中小投资者利益的情形。此外,公司已聘请财务顾问,就本次重整投资人受让资本公积转增股份的价格出具《关于汉马科技集团股份有限公司重整投资人受让公司资本公积转增股份价格的专项意见》。

重整投资人股份锁定安排及公司控制权变化情况

重整投资人将遵守股份锁定安排等证券监管相关规定。根据重整投资协议的相关约定,产业投资人承诺自取得重整计划规定的转增股票之日起,原本持有的股票及新取得的转增股票在36个月内不转让或者委托他人管理。员工主体承诺自根据重整计划规定取得转增股票之日起12个月内不转让或者委托他人管理,在12个月至24个月内转让股份的数量不超过其持有股份数量的50%。财务投资人承诺自根据重整计划取得转增股票之日起12个月内不转让或者委托他人管理。

根据重整投资协议的相关约定,汉马科技现有控股股东吉利商用车集团作为本次重整的产业投资人,有意进一步投入资源;重整后吉利商用车集团预期持有汉马科技的股权比例原则上不低于19.98%,仍为公司第一大股东,公司的控股股东及实际控制人预计不发生变化。除此之外,公司预计不因重整投资协议而产生其他持股超过5%以上的股东。(最终仍以法院裁定批准的重整计划为准,转增股票的准确数量以中国证券登记结算有限责任公司上海分公司实际登记确认的数量为准)。

执行投资协议对公司的影响

本次重整投资协议的签署是公司后续重整程序的必要环节,有利于推动公司预重整及重整相关工作的顺利进行。如果公司后续顺利实施重整并将重整计划执行完毕,将有利于改善公司的资产负债结构及经营状况,提高上市公司质量,发展新质生产力。

风险提示

(一)重整能否成功存在不确定性风险

截至目前,上市公司及全资子公司华菱汽车、星马专汽、福马零部件、福马电子、芜湖福马已进入重整程序,但能否重整成功存在不确定性,公司将在现有基础上积极做好日常经营管理工作。

(二)上市公司股票交易将被叠加实施风险警示的风险因法院裁定受理公司重整,根据《上海证券交易所股票上市规则》第9.4.1条的相关规定,公司股票将于2024年11月11日开市起被叠加实施退市风险警示。

(三)上市公司股票可能存在被终止上市的风险

公司因2023年度经审计的期末归属于上市公司股东的净资产为负值被实施退市风险警示,若公司出现《上海证券交易所股票上市规则》9.3.12条规定的情形,公司股票也将可能被终止上市。

如法院最终裁定上市公司重整不成功,上市公司将存在被法院宣告破产的风险。如果上市公司被宣告破产,根据《上海证券交易所股票上市规则》第9.4.15条的相关规定,上市公司股票将面临被终止上市的风险。(四)重整投资人履约的风险

关于本次重整投资协议,可能存在因重整投资人筹措资金不到位等无法按照协议约定履行投资义务的风险。

(五)股价可能存在向下除权调整的风险

为反映出资人权益调整事项对公司股票价值的影响,重整计划实施后,需结合重整计划的实际情况以及公司重整财务顾问专项意见,对本次重整新增股份股权登记日次一交易日的股票开盘参考价进行除权调整。根据公司初步测算情况,预计重整计划实施后股价可能存在向下除权调整,具体情况以公司后续公告为准。

内容由作者提供,不代表易车立场